Previdência Privada: Como PGBL e VGBL Podem Impulsionar Seu Planejamento Financeiro

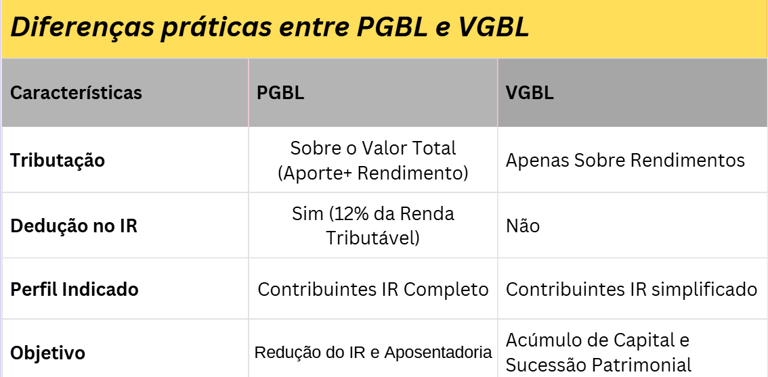

A previdência privada se tornou uma alternativa estratégica para brasileiros que desejam se preparar para o futuro com autonomia. Ao lado do INSS, ela oferece uma camada extra de segurança e pode ser usada como ferramenta de planejamento tributário e sucessório. Mas entre o PGBL e o VGBL, qual escolher?

FINANÇAS PESSOAISINVESTIMENTOS

7/23/2025

O que é Previdência Privada e por que ela importa?

A previdência privada é um tipo de investimento de longo prazo que funciona como um complemento à aposentadoria do INSS. Ela é ideal para quem deseja:

Ter mais autonomia financeira no futuro;

Reduzir o impacto de reformas na previdência pública;

Usar o investimento como ferramenta de planejamento tributário e sucessório.

Segundo dados da ANBIMA, mais de R$ 1,3 trilhão já estão aplicados em planos de previdência no Brasil. Isso mostra o crescente interesse por essa solução como estratégia de longo prazo.

Tributação: progressiva ou regressiva?

Ao contratar um plano de previdência, você escolhe entre dois regimes:

Tabela Regressiva: alíquotas decrescem com o tempo, chegando a 10% após 10 anos. Ideal para quem vai investir no longo prazo.

Tabela Progressiva: segue a tabela tradicional do IR, sendo interessante para resgates no curto prazo ou rendas menores.

Vantagens da Previdência Privada

Planejamento sucessório facilitado: os recursos não entram em inventário e vão direto para os beneficiários.

Disciplina financeira: contribuições regulares criam o hábito de poupar.

Incentivo fiscal: principalmente no PGBL, para quem usa declaração completa do IR.

Diversificação de carteira: fundos de previdência podem incluir renda fixa, ações e multimercado.

Cuidados antes de contratar um plano

Evite produtos com taxas de administração e carregamento abusivas;

Prefira instituições com transparência e bons fundos de investimento;

Analise o horizonte de tempo e os objetivos antes de escolher o regime de tributação.

Segundo especialistas da CVM e da XP Investimentos, um plano bem estruturado pode render mais que a média da poupança ou CDBs tradicionais — desde que as taxas sejam competitivas e o fundo tenha boa gestão.

A previdência como parte de uma estratégia maior

Se sua vida financeira ainda está desorganizada, começar por um plano de previdência pode não ser a prioridade. Primeiro, é essencial quitar dívidas, criar uma reserva de emergência e começar a gerar renda extra.

Nesse ponto, o curso Viva Sempre com Renda é uma excelente porta de entrada: ele ensina formas práticas de aumentar sua renda mesmo que você esteja começando do zero. São mais de 100 ideias aplicáveis com passo a passo, planilhas e até comandos prontos para usar com inteligência artificial. Assim, você cria base sólida para investir com consistência.

E se você já está endividado ou negativado, o ideal é buscar orientação antes de pensar em investir. A mentoria Viva Sempre com Dinheiro pode te mostrar como negociar dívidas com até 95% de desconto e até limpar seu nome sem pagar tudo, usando a Lei do Nome Limpo — tudo isso com a orientação de quem tem experiência de mais de 18 anos no setor contábil e já trabalhou até na Receita Federal.

Comece a construir seu futuro com clareza: organize suas finanças, aumente sua renda e depois invista com propósito.

Leia também: